目次

免責文

最新の適用条件は公式で確認してください。利用は自己責任です。

アフィリエイト開示

本記事にはプロモーションが含まれます。

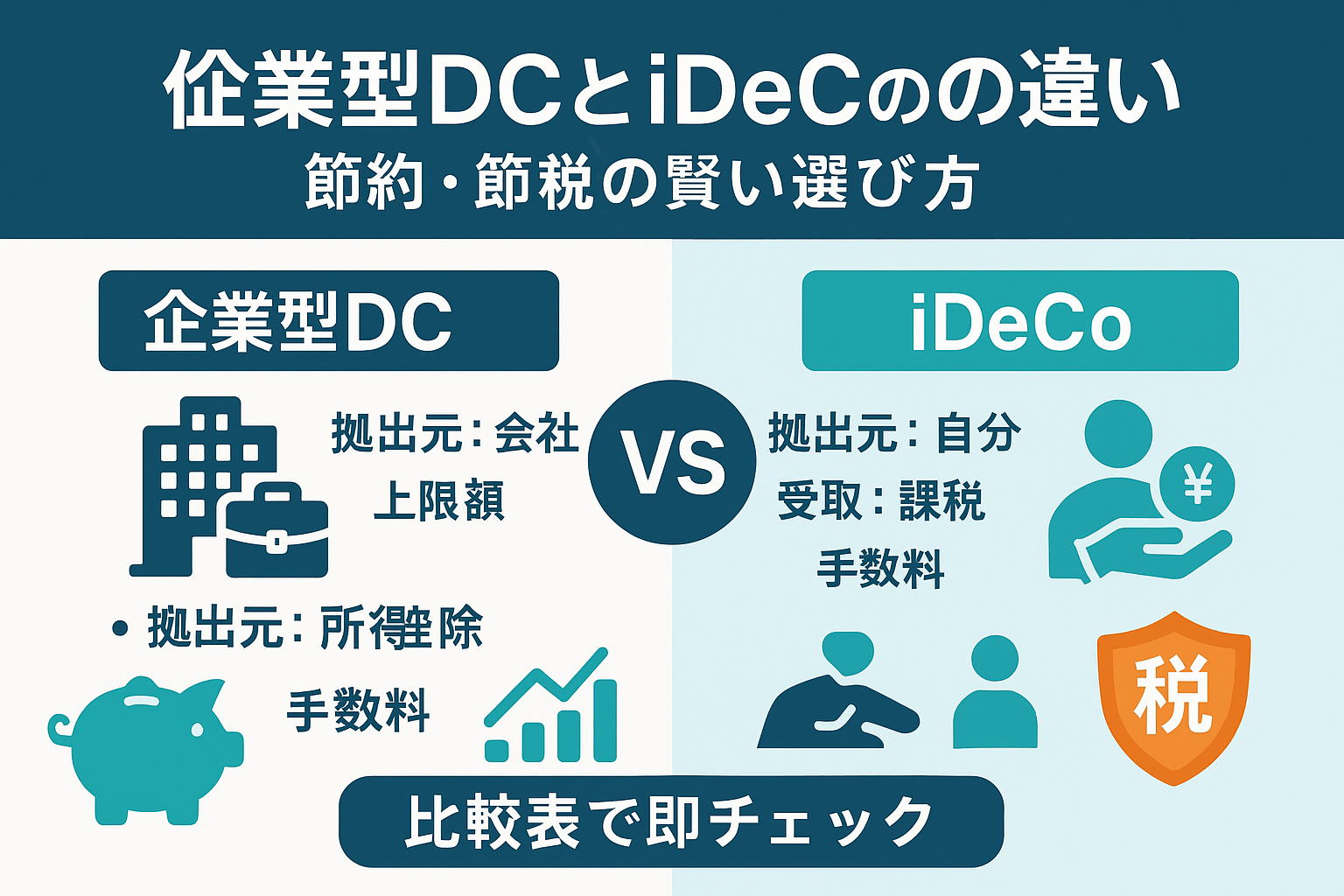

2025年最新版|iDeCoと企業型DCの違い・併用・移換をやさしく解説【掛金上限と税制優遇を最適化】

iDeCoと企業型DCの違いがよく分からない、併用できるのか知りたい、転職時の手続きが不安…そんな悩みを持つ30代会社員の方は多いのではないでしょうか。実は、2025年現在の制度では、条件を満たせば両方を活用して税制優遇を最大化することが可能です。本記事では、掛金上限の計算方法から移換手続き、運用益非課税のメリットまで、中学生でも理解できるようにやさしく解説します。

iDeCoと企業型DCの基本的な違いを理解する

個人型確定拠出年金(iDeCo)の仕組みと特徴

iDeCo(イデコ)は、自分で加入を決めて、自分で掛金を拠出する私的年金制度です。20歳以上65歳未満の国民年金被保険者なら、基本的に誰でも加入できます。

主な特徴:

- 掛金は月額5,000円から1,000円単位で設定可能

- 金融機関を自分で選択(銀行、証券会社、保険会社など)

- 運用商品も自分で選択(投資信託、定期預金、保険商品)

- 掛金の全額が所得控除の対象

- 運用益非課税で複利効果を最大化

- 60歳まで原則引き出し不可

iDeCoの最大のメリットは、自分のペースで老後資金を準備できる点です。転職しても継続でき、ポータビリティ(持ち運び)が確保されています。

企業型確定拠出年金(企業型DC)の仕組みと特徴

企業型DC(企業型確定拠出年金)は、会社が導入している場合に加入できる制度です。会社が掛金を拠出し、従業員が運用方法を決定します。

主な特徴:

- 会社が掛金を拠出(給与の一部を振り替える選択制もあり)

- 運営管理機関は会社が選定

- 運用商品は会社が用意したラインナップから選択

- 会社拠出分は給与所得に含まれない

- マッチング拠出制度がある場合は従業員も追加拠出可能

- 60歳まで原則引き出し不可

企業型DCは、会社の福利厚生の一環として提供されるため、加入者の負担が少ないのが特徴です。ただし、転職時には移換手続きが必要になります。

税制優遇の違いと長期・分散・低コストの重要性

両制度とも3つの税制優遇があります:

- 拠出時:掛金が所得控除(iDeCo)または非課税(企業型DC)

- 運用時:運用益非課税で複利効果を享受

- 受取時:退職所得控除または公的年金等控除を適用

税制優遇を最大限活用するには、「長期・分散・低コスト」の運用が重要です。30年間の運用では、信託報酬が0.1%違うだけで最終資産額に大きな差が生まれます。分散投資により、リスクを抑えながら安定したリターンを目指しましょう。

iDeCoと企業型DCの併用可否と2025年の最新ルール

併用できる条件と企業の規約確認方法

2022年10月の法改正により、企業型DC加入者もiDeCoに加入しやすくなりました。2025年現在の併用条件は以下のとおりです:

併用可能な条件:

- 企業型DCの規約でiDeCo加入を認めている

- マッチング拠出を利用していない

- 企業型DCの事業主掛金が月額5.5万円以下(DB併用なら2.75万円以下)

規約の確認方法:

- 人事部または総務部に問い合わせる

- 企業型DCの加入者向けWebサイトで確認

- 加入時に配布された規約書類を確認

- 運営管理機関のコールセンターに問い合わせ

多くの企業では、2022年の法改正を受けて規約を変更し、iDeCo併用を認めるようになっています。まずは自社の最新の規約を確認しましょう。

マッチング拠出制度との選択と注意点

マッチング拠出とは、企業型DCで会社掛金に加えて、従業員が自己負担で掛金を上乗せできる制度です。iDeCoとマッチング拠出は同時に利用できないため、どちらか選択する必要があります。

マッチング拠出のメリット:

- 手続きが簡単(会社経由で完結)

- 口座管理手数料が不要

- 会社掛金と同じ商品ラインナップ

iDeCo併用のメリット:

- 金融機関を自由に選択可能

- 豊富な商品ラインナップから選択

- 掛金額の自由度が高い

選択のポイントは、会社掛金の額と運用商品の充実度です。会社掛金が少なく、企業型DCの商品ラインナップが限定的な場合は、iDeCo併用を検討する価値があります。

併用時の掛金上限額の計算方法

併用時の掛金上限は複雑ですが、以下の計算式で求められます:

企業型DCのみの場合:

- iDeCo掛金上限 = 月額2万円 – 企業型DC事業主掛金

企業型DC+DBの場合:

- iDeCo掛金上限 = 月額1.2万円 – 企業型DC事業主掛金

計算例:

- 企業型DC事業主掛金が月1万円の場合

- iDeCo掛金上限 = 2万円 – 1万円 = 月額1万円

ただし、掛金上限を超えないよう、年単位での調整も必要です。賞与時の掛金変動にも注意しましょう。

掛金上限額と運用益非課税のメリットを最大化する方法

企業型DC加入者のiDeCo掛金上限一覧表

加入状況企業型DC事業主掛金iDeCo掛金上限合計上限企業型DCのみ0円20,000円55,000円企業型DCのみ10,000円10,000円55,000円企業型DCのみ20,000円0円(加入不可)55,000円企業型DC+DB0円12,000円27,500円企業型DC+DB5,000円7,000円27,500円企業型DC+DB12,000円0円(加入不可)27,500円

この表を参考に、自分の掛金上限を確認しましょう。掛金上限まで拠出することで、税制優遇を最大限活用できます。年収500万円の場合、月額2万円の掛金で年間約4.8万円の節税効果があります。

年収別・年齢別の最適な掛金配分シミュレーション

30歳・年収400万円の場合:

- 企業型DC:月1万円(会社拠出)

- iDeCo:月1万円(自己拠出)

- 合計:月2万円

- 30年後の想定資産額:約1,800万円(年率3%想定)

40歳・年収600万円の場合:

- 企業型DC:月1.5万円(会社拠出)

- iDeCo:月5,000円(自己拠出)

- 合計:月2万円

- 20年後の想定資産額:約660万円(年率3%想定)

50歳・年収800万円の場合:

- 企業型DC:月2万円(会社拠出)

- マッチング拠出:月2万円(自己拠出)

- 合計:月4万円

- 10年後の想定資産額:約560万円(年率3%想定)

若い世代ほど長期運用のメリットが大きく、運用益非課税の恩恵を最大限受けられます。早めの開始が重要です。

運用益非課税の複利効果と30年後の資産差

運用益非課税により、通常なら約20%課税される運用益がそのまま再投資されます。この複利効果は長期になるほど大きくなります。

月2万円を30年間運用した場合の比較:

- 課税口座(20%課税):約1,400万円

- 非課税口座(iDeCo/企業型DC):約1,800万円

- 差額:約400万円

この差額400万円が、運用益非課税による恩恵です。長期・分散・低コストの運用を心がけることで、老後資金を効率的に準備できます。

転職・退職時の移換手続きと放置リスク

6か月以内に必要な移換手続きの流れ

転職・退職時は、6か月以内に企業型DCの資産移換手続きが必要です。放置せずに移換することが重要です。

移換手続きの基本的な流れ:

- 退職後、加入者資格喪失の通知を受領(1~2か月後)

- 移換先を決定(転職先の企業型DC、iDeCo、または両方)

- 移換先の金融機関で口座開設

- 移換申込書を提出

- 資産移換完了(申込から1~3か月)

手続きに必要な書類:

- 加入者資格喪失通知書

- 本人確認書類

- 基礎年金番号がわかる書類

- 移換元の口座情報

早めに手続きを開始し、6か月の期限に余裕を持って完了させましょう。

放置せずに移換すべき理由と自動移換のデメリット

6か月以内に手続きをしないと、資産は国民年金基金連合会に自動移換されます。これには大きなデメリットがあります。

自動移換のデメリット:

- 運用されず資産が増えない(利息なし)

- 管理手数料が毎月52円かかる

- 自動移換手数料4,348円が差し引かれる

- 老齢給付金の受給開始が遅れる可能性

- 障害給付金・死亡一時金が請求できない場合がある

100万円の資産を5年間放置した場合:

- 手数料で約3.5万円減少

- 運用していれば得られた約15万円の機会損失

- 合計約18.5万円の損失

放置せずに移換することで、これらの損失を回避できます。

転職先別の移換パターンと必要書類

パターン1:転職先に企業型DCがある場合

- 転職先の企業型DCに移換

- 人事部経由で手続き

- 必要書類:加入者資格喪失通知書、移換依頼書

パターン2:転職先に企業型DCがない場合

- iDeCoに移換

- 金融機関を選んで個人で手続き

- 必要書類:加入者資格喪失通知書、iDeCo加入申込書

パターン3:自営業・フリーランスになる場合

- iDeCoに移換(掛金上限月6.8万円)

- 国民年金基金との併用も検討

- 必要書類:加入者資格喪失通知書、事業主証明書不要

転職先の制度を確認し、最適な移換先を選びましょう。

手数料比較と運用商品の選び方

口座管理手数料と信託報酬の総コスト比較

iDeCoと企業型DCでは、手数料体系が異なります。長期運用では、わずかな手数料の差が大きな差額になります。

iDeCoの手数料(年間):

- 国民年金基金連合会:2,052円

- 信託銀行:792円~

- 運営管理機関:0円~5,000円程度

- 合計:2,844円~8,000円程度

企業型DCの手数料:

- 基本的に会社負担(加入者負担なし)

- 一部、資産管理手数料を徴収する場合あり

信託報酬の比較例(インデックスファンド):

- 低コスト商品:0.1~0.2%程度

- 一般的商品:0.3~0.5%程度

- アクティブファンド:1.0~2.0%程度

100万円運用で信託報酬0.1%の差は年間1,000円。30年では複利効果も含めて10万円以上の差になります。

長期・分散・低コストを実現する商品選択のポイント

商品選択の3つのポイント:

- 長期投資に適した商品

- 株式比率の高い商品で成長を狙う

- 年齢に応じてリスクを調整

- 目標金額から逆算して必要リターンを計算

- 分散投資の実践

- 国内外の株式・債券に分散

- 先進国と新興国のバランス

- バランス型ファンドの活用も検討

- 低コストの追求

- 信託報酬0.3%以下を目安

- インデックスファンドを中心に構成

- 売買手数料無料の商品を選択

初心者におすすめの配分例(30代):

- 国内株式インデックス:20%

- 先進国株式インデックス:40%

- 新興国株式インデックス:10%

- 国内債券インデックス:20%

- 先進国債券インデックス:10%

リバランスとスイッチングの最適タイミング

リバランスは、資産配分を当初の計画に戻す作業です。年1回程度の見直しで十分です。

リバランスが必要なタイミング:

- 目標配分から10%以上乖離した時

- 年齢による リスク許容度の変化時

- 大きな相場変動があった時

スイッチングのポイント:

- 企業型DC:手数料無料の場合が多い

- iDeCo:売却時の手数料に注意

- 税金はかからない(運用益非課税)

50歳を過ぎたら、徐々に安定資産の比率を高めていきましょう。受取時期が近づくにつれ、元本確保型商品の割合を増やすことも検討します。

受け取り方法と退職金との税金最適化

一時金・年金・併用受取の税金計算方法

60歳以降の受け取り方法は3パターンあり、それぞれ税金の計算方法が異なります。

1. 一時金受取(退職所得)

- 退職所得控除を適用

- 控除額 = 40万円 × 勤続年数(20年まで)+ 70万円 × (勤続年数 – 20年)

- 課税額 = (一時金 – 退職所得控除)× 1/2

2. 年金受取(雑所得)

- 公的年金等控除を適用

- 65歳未満:年60万円まで非課税

- 65歳以上:年110万円まで非課税

3. 併用受取

- 一部を一時金、残りを年金で受取

- それぞれの控除を活用

1,500万円を受け取る場合の税金比較(勤続30年):

- 一時金:約27万円

- 10年年金:約45万円

- 併用(半分ずつ):約30万円

退職所得控除と公的年金等控除の活用法

退職金と確定拠出年金の受取時期をずらすことで、税制優遇を最大化できます。

退職所得控除の効率的な活用:

- 会社の退職金を60歳で受取

- 確定拠出年金を65歳で受取

- 5年空ければ退職所得控除が再度使える

公的年金等控除の活用:

- 公的年金の受給開始前に確定拠出年金を受取

- 年間の受取額を控除額以内に調整

- 繰下げ受給との組み合わせも検討

税制優遇を活用した受取プラン例:

- 60歳:退職金2,000万円(一時金)

- 60~64歳:企業型DC 年150万円(年金)

- 65歳:iDeCo 500万円(一時金)

- 66歳~:公的年金受給開始

受給開始年齢の選択と税制優遇の最大化

確定拠出年金は60~75歳の間で受給開始時期を選択できます。遅らせるほど運用益非課税期間が延びます。

受給開始年齢別のメリット:

60歳開始:

- 早期リタイアに対応

- 退職所得控除をフル活用

- 公的年金までのつなぎ資金

65歳開始:

- 5年間の追加運用で資産増

- 退職金との期間を空けて節税

- 公的年金と同時スタート

70歳開始:

- 10年間の追加運用で大幅増

- 働いている間は受け取らない

- 相続対策としても有効

運用益非課税のメリットを最大限活用するなら、必要になるまで受け取らないという選択も賢明です。

よくある質問(FAQ)

Q1: iDeCoと企業型DCはどちらが有利ですか?

A: どちらが有利かは、個人の状況によって異なります。

企業型DCが有利なケース:

- 会社掛金が充実している(月2万円以上)

- マッチング拠出で掛金上限まで拠出可能

- 口座管理手数料が会社負担

- 運用商品が低コストで充実

iDeCoが有利なケース:

- 会社に企業型DCがない

- 自分で金融機関を選びたい

- より豊富な商品ラインナップから選びたい

- 企業型DCの掛金が少ない(月1万円未満)

併用可能な場合は、両方を活用して掛金上限まで拠出し、税制優遇を最大化することをおすすめします。まずは会社の制度を確認し、自分に最適な組み合わせを見つけましょう。

Q2: 掛金を変更したい場合の手続きは?

A: 掛金変更の手続きは、制度により異なります。

iDeCoの場合:

- 年1回、掛金額を変更可能

- 運営管理機関に変更届を提出

- 翌月または翌々月から反映

- 5,000円~上限額の範囲で1,000円単位

企業型DCの場合:

- マッチング拠出は年1回変更可能

- 人事部経由で手続き

- 会社の規定により変更時期が決まる

- 選択制DCは年度単位で変更する場合が多い

ライフイベントに応じて掛金を調整することで、無理のない老後資金準備が可能です。収入が減った時は掛金を下げ、余裕ができたら増額するなど、柔軟に対応しましょう。

まとめ:今すぐ始める税制優遇の最大活用

iDeCoと企業型DCの違いを理解し、自分の状況に合わせて活用することで、老後資金を効率的に準備できます。重要なポイントをもう一度確認しましょう:

- 税制優遇を最大限活用(拠出時・運用時・受取時)

- 長期・分散・低コストの運用で資産を育てる

- 掛金上限まで拠出して節税効果を最大化

- 運用益非課税の複利効果で30年後に大きな差

- 放置せずに移換して機会損失を回避

まずは、自分の会社の企業型DC規約を確認し、iDeCo併用が可能か調べてみましょう。併用可能なら、今すぐ掛金シミュレーションを行い、最適な配分を決定することをおすすめします。

早く始めるほど、運用益非課税の恩恵を長く受けられます。30代の今から始めれば、30年後には大きな資産を築けるでしょう。最新の適用条件は必ず公式サイトで確認し、自己責任で判断してください。

老後の安心のために、今日から一歩を踏み出しましょう。