日本人の85%が何らかの経済圏サービスを利用している現在、銀行選びは家計管理と資産形成の重要な鍵となっています。適切な経済圏銀行を選ぶことで、ATM手数料や振込手数料の節約だけでなく、普通預金金利の優遇やポイント還元など、年間15,000円以上のメリットを得ることが可能です。

本記事では、2025年9月時点の最新データを基に、楽天・PayPay・SBI・dポイント・au・イオンの6大経済圏における銀行サービスを徹底比較します。各経済圏の特徴、金利優遇、手数料体系、連携サービスなどを詳しく解説し、あなたのライフスタイルに最適な銀行選びをサポートします。

特に注目すべきは、PayPay銀行の「ドル&円2%預金」による年2.0%の特別金利や、auじぶん銀行の最大0.51%という高金利、住信SBIネット銀行の投資連携による資産形成メリットなど、各経済圏が提供する独自の強みです。これらを理解し、上手に活用することで、日常の銀行取引が資産形成につながる仕組みを構築できます。

目次

- 1 経済圏とは?銀行選びが重要な理由

- 2 6大経済圏銀行サービスの徹底比較

- 3 SBI経済圏:住信SBIネット銀行の投資家向け最強メリット

- 4 楽天経済圏:楽天銀行のポイント還元最大化戦略

- 5 PayPay経済圏:PayPay銀行の革新的な高金利サービス

- 6 dポイント経済圏:dスマートバンクの三菱UFJ銀行基盤の安心感

- 7 Ponta経済圏:auじぶん銀行の業界最高水準の金利

- 8 イオン経済圏:イオン銀行の生活密着型サービス

- 9 年間手数料節約シミュレーション:世帯タイプ別の具体例

- 10 自分に合った経済圏銀行の選び方:4つの判断基準

- 11 経済圏銀行活用の注意点とリスク管理

- 12 まとめ:あなたに最適な経済圏銀行で賢く資産形成を

経済圏とは?銀行選びが重要な理由

経済圏の基本概念と銀行の役割

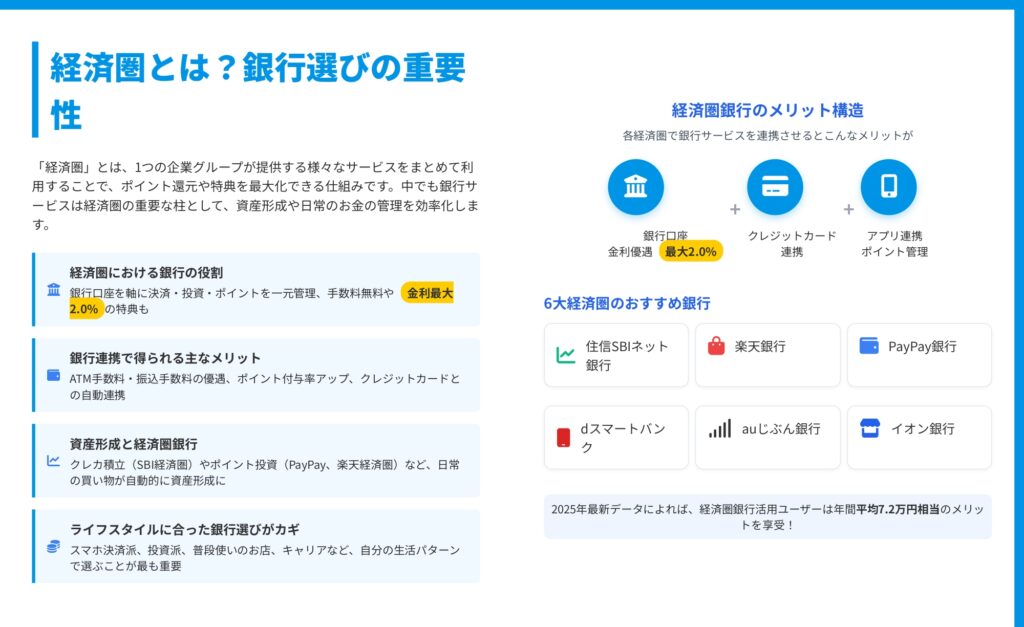

「経済圏」とは、特定の企業グループが提供する複数のサービスを統合的に利用することで、相乗効果を生み出すエコシステムのことです。銀行サービスはこの経済圏の中核を担い、決済・投資・ポイント管理を一元化する重要な役割を果たしています。

経済圏における銀行の最大のメリットは、サービス間の連携による特典の最大化です。例えば、クレジットカードの引き落とし口座に指定することでポイント還元率がアップしたり、証券口座との連携で普通預金金利が優遇されたりといった恩恵を受けられます。

また、経済圏内でのサービス利用により、通常では考えられない高金利や手数料優遇を受けることも可能です。メガバンクの普通預金金利が0.001%程度であるのに対し、経済圏銀行では条件次第で最大2.0%もの金利を得られるケースもあります。

ライフスタイルに合った選択の重要性

銀行選びで最も重要なのは、自分のライフスタイルに合った経済圏を選ぶことです。日常的にPayPayで決済している人がPayPay銀行を選ぶ、楽天市場でよく買い物をする人が楽天銀行を選ぶなど、既に利用しているサービスとの親和性を考慮することが賢明です。

また、投資に積極的な人は証券連携が強い住信SBIネット銀行、実店舗での買い物が多い人はイオン銀行など、生活パターンに応じた選択が重要になります。

6大経済圏銀行サービスの徹底比較

2025年最新の金利・手数料比較表

2025年9月時点での各経済圏銀行の基本スペックを比較すると、それぞれに明確な特徴があることがわかります。

普通預金金利の比較:

- PayPay銀行:最大2.0%(ドル&円2%預金利用時)

- auじぶん銀行:最大0.51%(auまとめて金利優遇適用時)

- 住信SBIネット銀行:0.001%~0.3%(SBI証券連携時)

- 楽天銀行:0.02%~0.28%(マネーブリッジ適用時)

- イオン銀行:0.002%~0.1%(Myステージによる)

- dスマートバンク:0.001%(基本金利)

ATM手数料無料回数(月間): 各銀行とも条件により無料回数が変動しますが、住信SBIネット銀行は最大で月25回、auじぶん銀行は最大月15回の無料利用が可能です。一方、PayPay銀行は3万円以上の入金で手数料が無料になるなど、独自の優遇条件を設けています。

他行宛振込手数料: 住信SBIネット銀行が最大月20回まで無料と圧倒的に優位性があり、auじぶん銀行も最大月15回まで無料となっています。楽天銀行やPayPay銀行は月3~5回程度が標準的です。

経済圏内連携による追加メリット

各経済圏では、銀行単体のサービスだけでなく、グループ内の他サービスとの連携により追加のメリットを享受できます。

証券連携では、住信SBIネット銀行とSBI証券の組み合わせが特に強力で、クレカ積立により最大5%のポイント還元を実現できます。楽天銀行と楽天証券のマネーブリッジも、資金移動の自動化と金利優遇の両方のメリットがあります。

決済サービス連携では、PayPay銀行とPayPayアプリの組み合わせが秀逸で、チャージ手数料無料・即時反映により、日常の買い物がスムーズになります。

SBI経済圏:住信SBIネット銀行の投資家向け最強メリット

SBI証券との完璧な連携システム

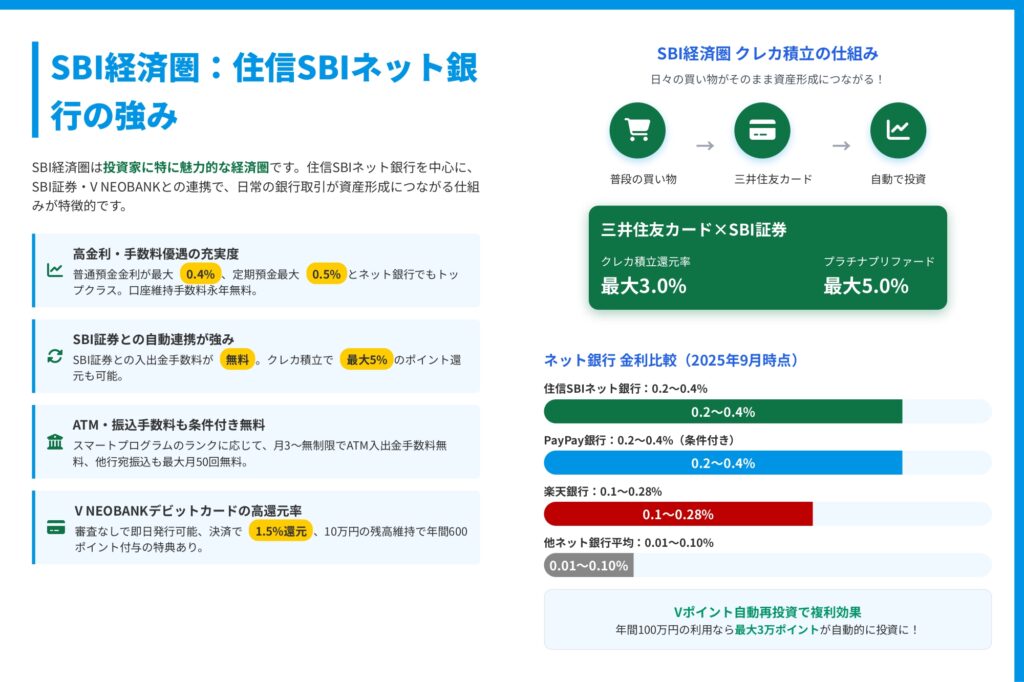

住信SBIネット銀行の最大の強みは、SBI証券との深い連携にあります。両口座間の資金移動は完全無料で、リアルタイムに反映されるため、投資機会を逃しません。

特筆すべきは「SBIハイブリッド預金」の存在です。これは銀行預金でありながら証券取引の買付余力として自動的に利用できる画期的なサービスで、資金効率を最大化できます。

また、三井住友カードを使ったクレカ積立では、カードのグレードに応じて0.5%~5.0%のVポイント還元を受けられます。プラチナプリファードカードなら年間100万円の積立で5万ポイントもの還元が可能です。

V NEOBANKデビットカードの高還元率

V NEOBANKデビットカードは、審査不要で即日発行可能な高還元率カードです。通常の決済で1.5%のキャッシュバックを受けられ、10万円の残高維持で年間600ポイントの特典もあります。

このカードの特徴は、デビットカードでありながらクレジットカード並みの還元率を実現している点です。クレジットカードの審査に通らない学生や、使いすぎを防ぎたい人にとって理想的な選択肢となっています。

手数料優遇のスマートプログラム

住信SBIネット銀行のスマートプログラムは、利用状況に応じて最大でATM手数料が月25回、他行宛振込手数料が月20回まで無料になります。

ランクアップの条件は比較的達成しやすく、給与振込の指定や外貨預金の利用、SBI証券との連携などでポイントを積み上げることができます。最上位のランク4に到達すれば、実質的に手数料を気にする必要がなくなります。

楽天経済圏:楽天銀行のポイント還元最大化戦略

SPU(スーパーポイントアッププログラム)との連動

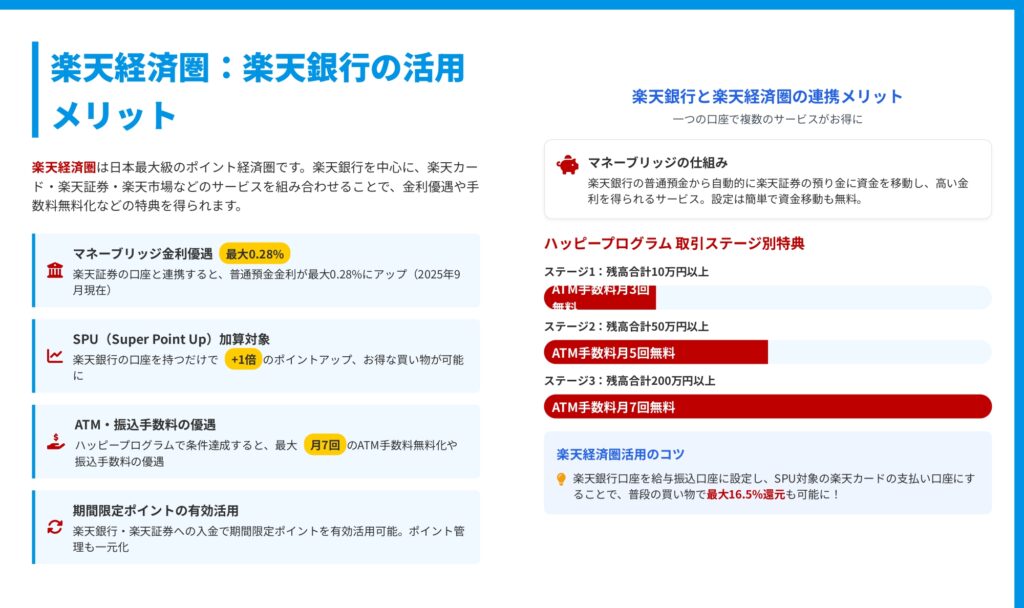

楽天銀行の最大の魅力は、楽天市場でのSPU(スーパーポイントアッププログラム)との連動です。楽天銀行の口座を持ち、楽天カードの引き落とし口座に設定するだけで、楽天市場での買い物時のポイント還元率が+1倍されます。

これは実質的に楽天市場での買い物が常に1%オフになることを意味し、年間10万円の買い物をする人なら1,000ポイントの追加還元を受けられます。

さらに、楽天証券との連携(マネーブリッジ)を設定することで、普通預金金利が最大0.28%にアップします。これはメガバンクの280倍もの金利水準です。

ハッピープログラムによる段階的優遇

楽天銀行のハッピープログラムは、預金残高や取引件数に応じて5つのステージが設定されており、上位ステージほど手数料優遇が手厚くなります。

最上位のスーパーVIPステージ(残高300万円以上または取引30件以上)では、ATM手数料が月7回、他行宛振込手数料が月3回まで無料になります。また、楽天ポイントの獲得倍率も3倍にアップします。

期間限定ポイントの有効活用

楽天経済圏の特徴として、期間限定ポイントが多く付与されることがあります。楽天銀行では、これらのポイントを振込手数料の支払いに充当したり、楽天証券での投資に活用したりすることが可能です。

特に楽天証券のポイント投資は、期間限定ポイントを現金化する実質的な手段として人気があります。投資信託の購入にポイントを使用でき、将来的に現金として引き出すことができるためです。

PayPay経済圏:PayPay銀行の革新的な高金利サービス

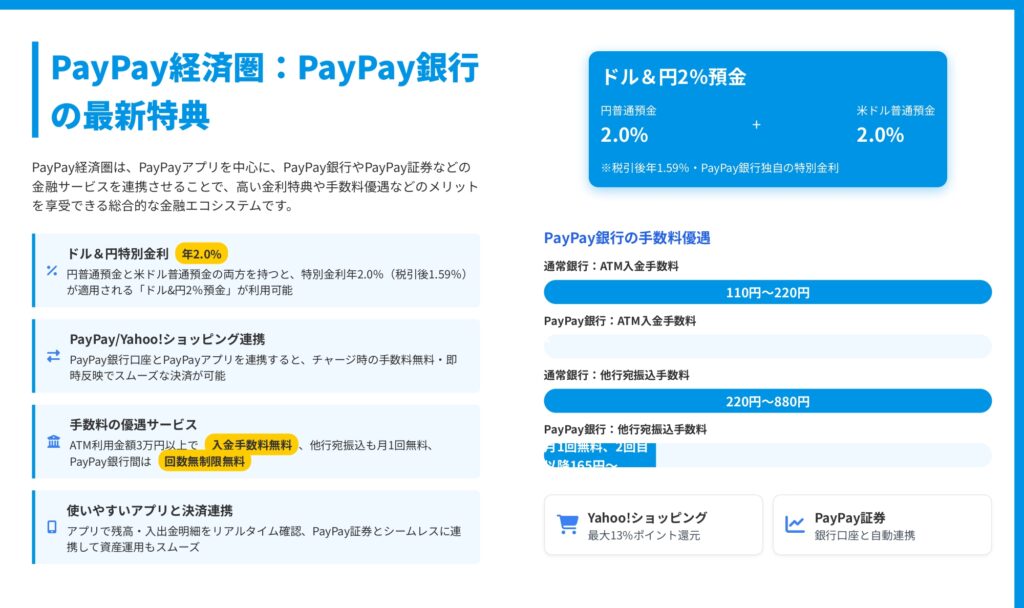

ドル&円2%預金の驚異的な金利

PayPay銀行の「ドル&円2%預金」は、2025年現在、国内銀行で最高水準の金利を提供するサービスです。円普通預金と米ドル普通預金の両方を保有することで、年2.0%(税引後1.59%)の特別金利が適用されます。

100万円を預けた場合、年間で約15,900円の利息を得られる計算になります。これはメガバンクの普通預金(0.001%)と比較すると、実に1,590倍もの金利です。

ただし、このサービスを利用するには米ドル普通預金も開設する必要があり、為替リスクを理解した上での利用が推奨されます。

PayPayアプリとのシームレスな連携

PayPay銀行とPayPayアプリの連携は、日常の決済を劇的にスムーズにします。銀行口座からPayPay残高へのチャージは手数料無料で、しかも即時反映されます。

また、PayPay残高を銀行口座に戻す「出金」も無料で行えるため、PayPayを財布代わりに使いながら、必要に応じて現金化できる柔軟性があります。

Yahoo!ショッピングでの買い物では、PayPay銀行口座を持っていることで追加のポイント還元を受けられ、最大13%もの還元率を実現できます。

手数料体系のシンプルさ

PayPay銀行の手数料体系は非常にシンプルで分かりやすいのが特徴です。ATM入金は3万円以上なら何度でも無料、他行宛振込は月1回まで無料という明確な基準があります。

また、PayPay銀行同士の振込は回数無制限で無料となっており、家族や友人との送金に便利です。特に若い世代を中心に、割り勘の精算などで重宝されています。

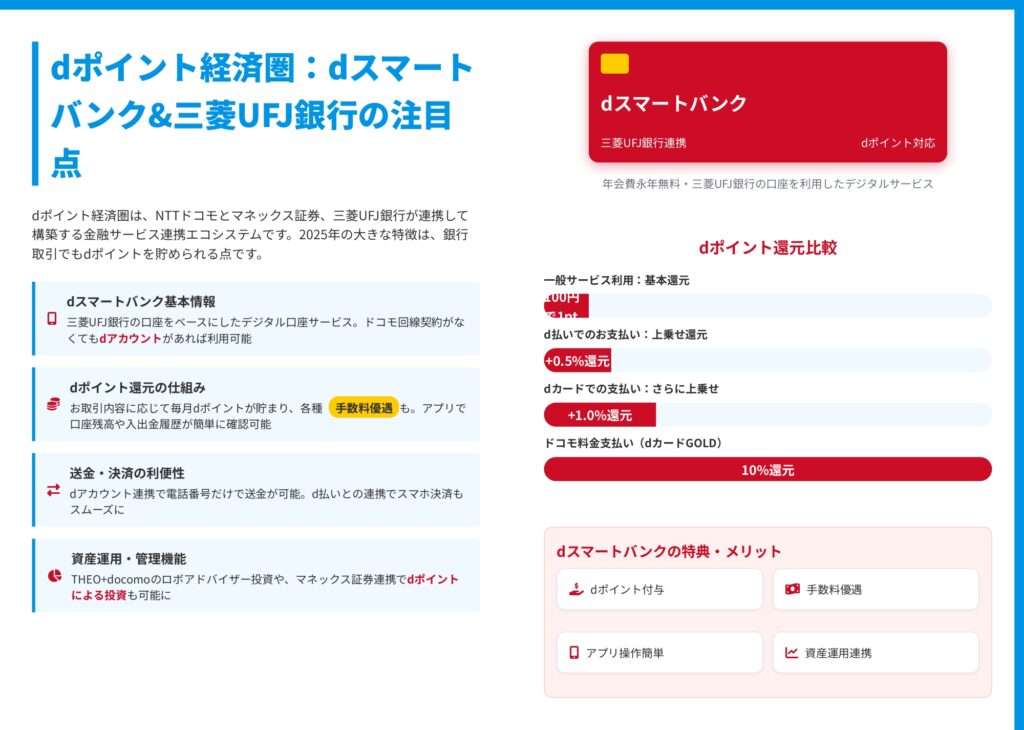

dポイント経済圏:dスマートバンクの三菱UFJ銀行基盤の安心感

三菱UFJ銀行の信頼性とデジタルの利便性

dスマートバンクは、三菱UFJ銀行の口座をベースにしたデジタル口座サービスです。メガバンクの信頼性とネット銀行の利便性を兼ね備えた、ハイブリッド型のサービスといえます。

三菱UFJ銀行の広範なATMネットワークを利用できるため、全国どこでも現金の入出金に困ることはありません。同時に、スマートフォンアプリでの操作性は非常に優れており、残高照会や振込がワンタッチで行えます。

dポイントとの連携による日常取引でのポイント獲得

dスマートバンクの最大の特徴は、銀行取引でdポイントが貯まることです。給与振込の受取、口座振替、他行からの振込など、日常的な銀行取引がポイント獲得の機会になります。

また、d払いとの連携により、銀行口座から直接チャージが可能で、コンビニやドラッグストアなどd払い加盟店での支払いがスムーズになります。

ドコモ回線を利用していない人でも、dアカウントさえあれば利用可能な点も大きなメリットです。

THEO+docomoによるロボアドバイザー投資

dスマートバンクでは、THEO+docomoというロボアドバイザー投資サービスと連携しています。これは、AIが自動的に資産運用を行ってくれるサービスで、投資初心者でも簡単に始められます。

運用額に応じてdポイントが貯まる仕組みになっており、長期的な資産形成とポイント獲得の両方を実現できます。最低投資額は1万円からと、少額から始められるのも魅力です。

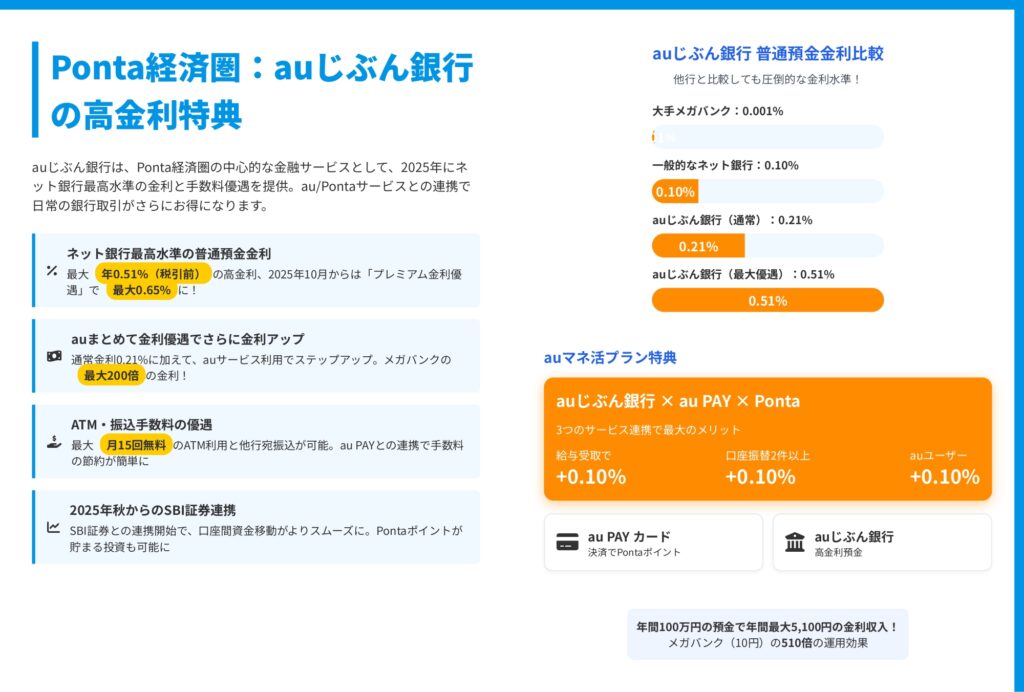

Ponta経済圏:auじぶん銀行の業界最高水準の金利

最大0.51%の驚異的な普通預金金利

auじぶん銀行は、2025年現在、条件を満たせば普通預金金利が最大0.51%という、業界最高水準の金利を提供しています。これはメガバンクの510倍もの金利です。

金利アップの条件は、au PAY カードの利用、au PAY との連携、auカブコム証券との連携など、複数の方法があります。これらを組み合わせることで、段階的に金利をアップさせることができます。

100万円を預けた場合、年間5,100円の利息を得られる計算になり、定期預金に匹敵する利回りを普通預金で実現できます。

au PAYとの強力な連携

auじぶん銀行とau PAYの連携により、日常の買い物でPontaポイントを効率的に貯めることができます。au PAYへのチャージは手数料無料で、オートチャージ機能を使えば残高不足の心配もありません。

また、au PAYカードの引き落とし口座に設定することで、カード利用時のPontaポイント還元率がアップする特典もあります。

2025年秋からのSBI証券連携開始

2025年秋から、auじぶん銀行とSBI証券の連携サービスが開始されます。これにより、投資商品の選択肢が大幅に広がり、より柔軟な資産運用が可能になります。

Pontaポイントを使った投資も可能になる予定で、日常の買い物で貯めたポイントを資産形成に活用できるようになります。

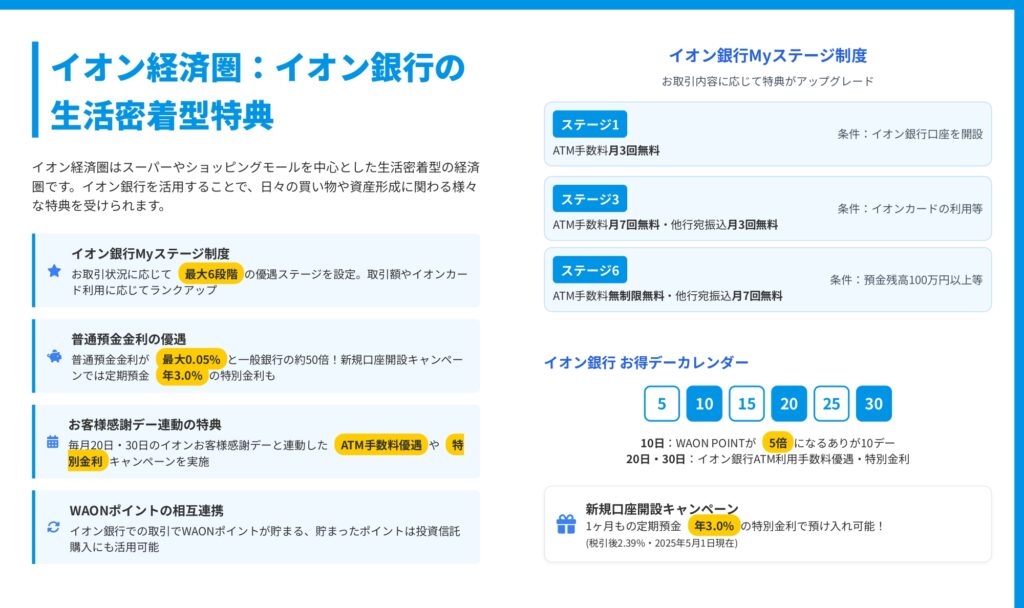

イオン経済圏:イオン銀行の生活密着型サービス

実店舗とATMの圧倒的な利便性

イオン銀行の最大の強みは、全国のイオングループ店舗に設置されたATMと窓口の存在です。買い物ついでに銀行取引ができる利便性は、他のネット銀行にはない大きなメリットです。

イオン銀行ATMは365日手数料無料で利用でき、早朝から深夜まで稼働しているため、時間を気にせず利用できます。

Myステージ制度による段階的優遇

イオン銀行のMyステージ制度は、取引内容に応じて最大6段階のステージが設定されています。上位ステージになるほど、ATM手数料や振込手数料の優遇が手厚くなります。

最上位のプラチナステージでは、他行ATM手数料が月5回、他行宛振込手数料が月5回まで無料になります。また、普通預金金利も最大0.1%までアップします。

WAONポイントとの連携

イオン銀行では、銀行取引でWAONポイントが貯まります。給与振込や公共料金の引き落としなど、日常的な取引がポイント獲得の機会になります。

また、毎月20日・30日のお客様感謝デーでは、イオン銀行のキャッシュカードで支払いをすると5%オフになる特典もあり、日常の買い物で大きな節約効果があります。

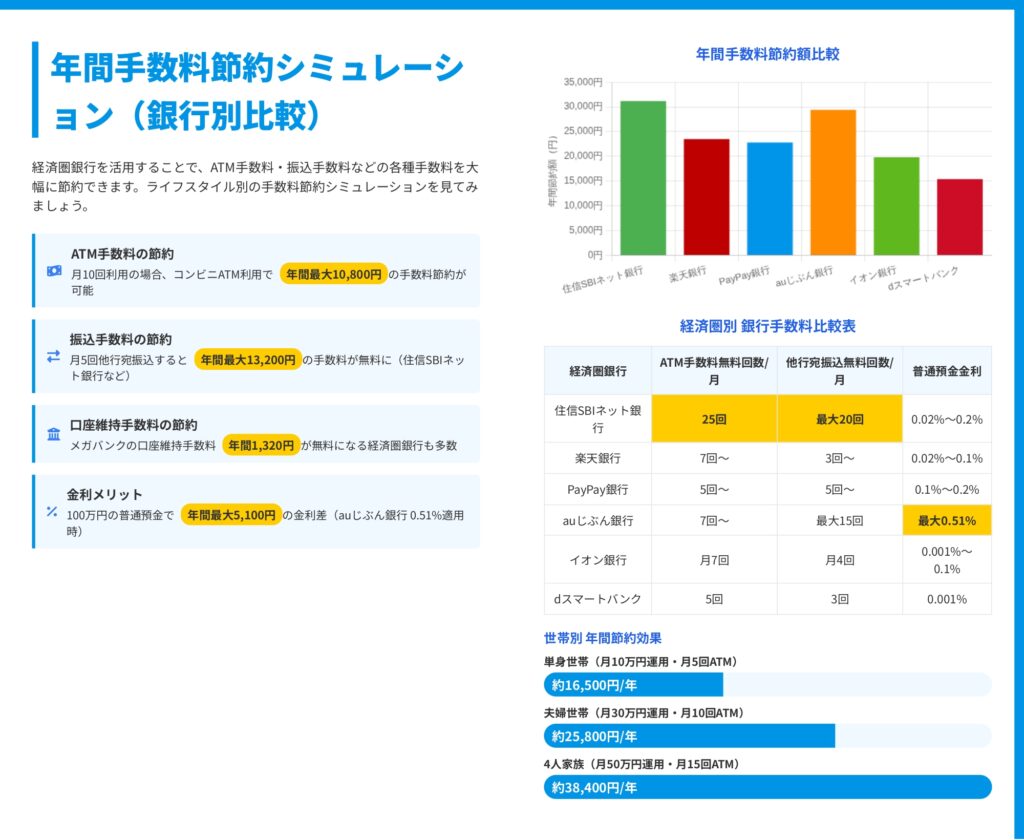

年間手数料節約シミュレーション:世帯タイプ別の具体例

単身世帯の節約例(月10万円運用・月5回ATM利用)

単身世帯の場合、適切な経済圏銀行を選ぶことで年間約16,500円の節約が可能です。

内訳:

- ATM手数料節約:月5回×220円×12ヶ月 = 13,200円

- 振込手数料節約:月1回×275円×12ヶ月 = 3,300円

さらに、高金利銀行を選べば、10万円の預金で年間510円(auじぶん銀行0.51%の場合)の利息収入も期待できます。

夫婦世帯の節約例(月30万円運用・月10回ATM利用)

夫婦世帯では、銀行取引の頻度が増えるため、節約効果はさらに大きくなり、年間約25,800円の節約が見込めます。

内訳:

- ATM手数料節約:月10回×220円×12ヶ月 = 26,400円

- 振込手数料節約:月3回×275円×12ヶ月 = 9,900円

- 金利メリット:30万円×0.51% = 1,530円

PayPay銀行のドル&円2%預金を利用すれば、30万円で年間4,770円(税引後)の利息収入となり、さらなるメリットが期待できます。

4人家族の節約例(月50万円運用・月15回ATM利用)

4人家族になると、教育費や生活費の支払いで銀行取引が頻繁になり、年間約38,400円もの節約効果があります。

内訳:

- ATM手数料節約:月15回×220円×12ヶ月 = 39,600円

- 振込手数料節約:月5回×275円×12ヶ月 = 16,500円

- 金利メリット:50万円×0.51% = 2,550円

住信SBIネット銀行のスマートプログラムを最大活用すれば、手数料をほぼゼロにすることも可能です。

自分に合った経済圏銀行の選び方:4つの判断基準

1. 日常の買い物パターンから選ぶ

あなたの買い物習慣に最も適した経済圏を選ぶことが、メリットを最大化する第一歩です。

ネット通販派の方: 楽天市場やYahoo!ショッピングを頻繁に利用する場合は、楽天銀行やPayPay銀行が最適です。SPUやPayPayボーナスとの連携で、買い物のたびにポイントが貯まります。

実店舗派の方: イオンやマックスバリュでの買い物が多い場合は、イオン銀行一択です。お客様感謝デーの5%オフは、年間で大きな節約につながります。

2. 使用中のスマホキャリアから選ぶ

スマートフォンのキャリアと経済圏を統一することで、さらなるシナジー効果が期待できます。

- ドコモユーザー → dスマートバンク

- auユーザー → auじぶん銀行

- ソフトバンクユーザー → PayPay銀行

- 楽天モバイルユーザー → 楽天銀行

キャリアと銀行を統一することで、ポイントの二重取りや、特別金利の適用など、様々な特典を受けられます。

3. 資産運用への関心度から選ぶ

投資や資産運用に対する姿勢も、銀行選びの重要な要素です。

投資に積極的な方: 住信SBIネット銀行がベストチョイスです。SBI証券との連携により、国内外の幅広い投資商品にアクセスでき、クレカ積立での高還元率も魅力です。

ポイント投資から始めたい方: 楽天銀行やauじぶん銀行が適しています。日常の買い物で貯めたポイントを、そのまま投資に回せる手軽さがあります。

4. 手数料重視度から選ぶ

手数料の節約を最優先する場合は、以下の観点で選択します。

ATM手数料重視: 住信SBIネット銀行(最大月25回無料)やauじぶん銀行(最大月15回無料)が優れています。

振込手数料重視: 住信SBIネット銀行(最大月20回無料)が圧倒的に有利です。

総合的なコスト削減: PayPay銀行のシンプルな手数料体系は、管理のしやすさという点で優れています。

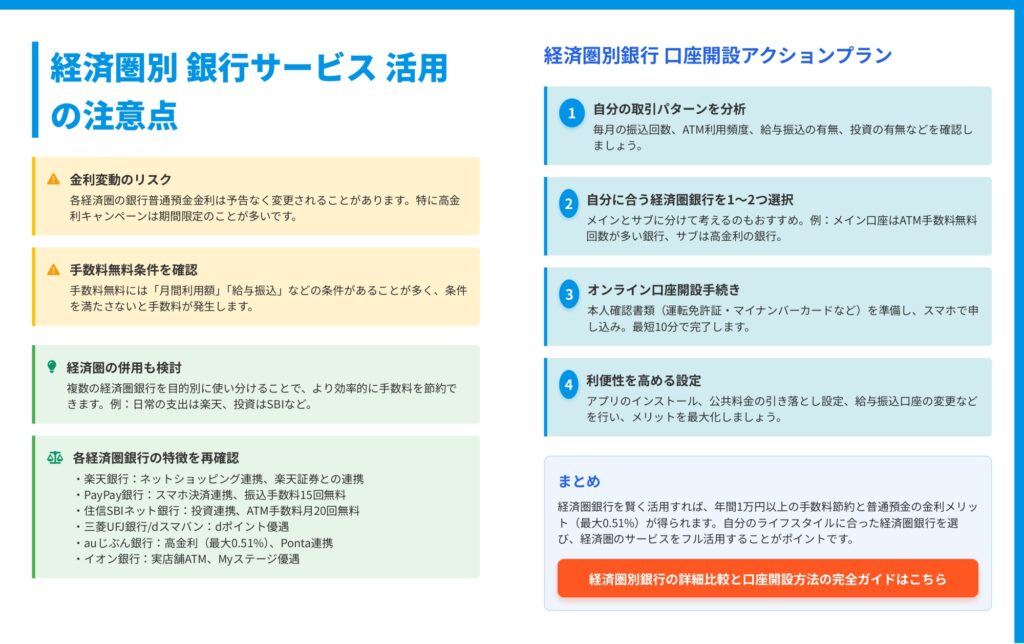

経済圏銀行活用の注意点とリスク管理

金利変動リスクへの対応

各経済圏銀行の優遇金利は、経済情勢や企業戦略により変更される可能性があります。特に高金利キャンペーンは期間限定であることが多いため、定期的に条件を確認する必要があります。

リスク分散の観点から、複数の経済圏銀行を目的別に使い分けることも検討すべきです。例えば、メイン口座は手数料優遇が充実した銀行、貯蓄用口座は高金利の銀行といった具合です。

手数料無料条件の確認と維持

手数料無料の条件は銀行により異なり、また定期的に見直されることがあります。給与振込の指定、一定額以上の預金残高、クレジットカードの利用など、条件を満たし続けるための計画的な利用が必要です。

条件を満たせなくなった場合の手数料負担を事前に把握し、代替手段を準備しておくことも重要です。

セキュリティ対策の徹底

ネット銀行の利用においては、セキュリティ対策が極めて重要です。二段階認証の設定、定期的なパスワード変更、不審なメールへの注意など、基本的なセキュリティ対策を徹底しましょう。

また、各銀行が提供するセキュリティサービス(不正利用検知、利用通知機能など)を積極的に活用することで、安全性を高めることができます。

まとめ:あなたに最適な経済圏銀行で賢く資産形成を

2025年現在、経済圏銀行の選択は単なる銀行選びを超えて、ライフスタイル全体の最適化につながる重要な決断となっています。本記事で紹介した6大経済圏の銀行は、それぞれに独自の強みを持ち、利用者のニーズに応じて大きなメリットを提供しています。

年間15,000円以上の手数料節約、最大2.0%の高金利、ポイント還元による実質的な割引など、経済圏銀行の活用により得られる経済的メリットは計り知れません。重要なのは、自分のライフスタイル、買い物習慣、資産運用への関心度を正確に把握し、それに最も適した経済圏を選ぶことです。

今こそ、従来の銀行から経済圏銀行への切り替えを検討し、賢い資産形成への第一歩を踏み出しましょう。適切な選択と活用により、日常の銀行取引が自動的に資産形成につながる仕組みを構築できるはずです。

コメント